10 najdrahších chýb, ktorých sa môžete pri riešení hypotéky dopustiť

Vy brať najlepšiu hypotéku nie je vôbec jednoduché. Aby ste ju mali čo najvýhodnejšiu, najlacnejšiu a pre Vás najprijateľnejšiu, je dobre poznať všetky faktory, ktoré ju budú ovplyvňovať. A keďže z vlastnej praxe vieme, že vo väčšine prípadov sa objavia menšie alebo väčšie problémy na ceste k jej získaniu, neraz je náročný aj samotný proces jej vybavenia.

brať najlepšiu hypotéku nie je vôbec jednoduché. Aby ste ju mali čo najvýhodnejšiu, najlacnejšiu a pre Vás najprijateľnejšiu, je dobre poznať všetky faktory, ktoré ju budú ovplyvňovať. A keďže z vlastnej praxe vieme, že vo väčšine prípadov sa objavia menšie alebo väčšie problémy na ceste k jej získaniu, neraz je náročný aj samotný proces jej vybavenia.

A ako aj v ostatných sférach života platí, že za chyby sa platí, aj pri výbere a vybavovaní hypotéky môžete za nesprávne a neuvážené kroky zaplatiť. Či už strateným časom, stresom, ale vo väčšine prípadov hlavne vlastnými peniazmi, ktoré už nikdy neuvidíte.

Preto sme pre Vás pripravili prehľad najčastejších a najdrahších chýb a omylov, ktorými sa oplatí zaoberať už na začiatku plánovania hypotéky. A následne sa im vyvarovať:

1. Vaša bonita ako žiadateľa o hypotéku

Bonitu žiadateľa o úver ovplyvňujú faktory ako príjem, rodinný stav, vyživované osoby, záväzky (splátky už existujúcich úverov), úverový register, kvalita zamestnávateľa. Nedostatky v ktoromkoľvek z týchto faktorov môžu mať za následok zamietnutie úveru. Pokiaľ už vopred nemáte istotu, že máte pre banku dostatočnú bonitu, môžete prísť o peniaze napr. za predčasne vypracovaný znalecký posudok, rezervačný poplatok realitnej kancelárií alebo zálohu na kupovanú nehnuteľnosť.

Naša rada:

Vždy, keď sa chystáte urobiť závažný krok a požiadať o hypotéku, poraďte sa a pozisťujte si správne informácie, ktoré budú mať vplyv na Vašu bonitu.

2. Zamlčanie dôležitých informácií pri riešení hypotéky

Pri riešení hypotéky je veľmi dôležité poskytovať pravdivé informácie. Či už o Vašich príjmoch, záväzkoch, existencií exekúcií a prípadných súdnych sporoch a o Vašej úverovej histórií. Stáva sa, že niektorí naši klienti si myslia, že ak niektoré údaje o sebe nepriznajú, schválenie úveru v banke bude bezproblémové. Schvaľovatelia v bankách majú ale rôzne spôsoby a nástroje, ktoré pri overovaní dôveryhodnosti klientov používajú. Potom sa stáva, že im úver zamietnu v jednej, druhej, tretej banke. Takto strácajú množstvo času a energie, neraz aj peniaze v súvislosti s vybavovaním hypotéky, ktorá je už vopred odsúdená na zamietnutie.

Naša rada:

Buďte pri vybavovaní hypotéky úprimní a nebojte sa priznať aj Vaše prípadné prešľapy. V mnohých prípadoch existuje šanca, ako hypotéku vybaviť. Len treba ísť na to rozumne a vedieť o nich vopred.

3. Nevýhodná úroková sadzba

Nemalé sumy ťažko zarobených peňazí môžete stratiť aj na nevýhodnej úrokovej sadzbe. Vieme, dnes ľudia nemajú veľa času, tak sa rozhodnete ísť do jednej, dvoch bánk, v ktorých ste klientom alebo Vám ich niekto poradil a vybavíte si úver hneď v prvej banke. Aj napriek tomu, že úrokové sadzby sú v bankách približne rovnaké, môžete dostať vyššiu sadzbu ako u konkurencie. Stáva sa, že klientom je v banke sľúbený výborný úrok, ale schvaľovateľ v banke sa rozhodne inak. Keďže nemáte čas ani chuť hypotéku riešiť aj inde, s podmienkami súhlasíte a takto preplatíte na hypotéke podstatne viac, ako by ste mohli v inej banke.

Naša rada:

Určite stojí za to zistiť si podmienky všetkých bánk, ako aj možnosti, ako sa dostať k najlacnejšiemu riešeniu financovania Vášho zámeru.

4. Výber nevhodného úverového produktu

Banky majú svoje typy úverov nastavené rôzne. Kým v jednej dostanete napríklad na americkej, čiže bezúčelovej hypotéke rovnako výhodný úrok ako pri účelovom úvere, v iných bankách sú na tomto type úveru celkom iné a hlavne nevýhodnejšie podmienky. To isté platí aj pri iných typoch hypoték. Nie v každej banke dostanete rovnaké podmienky napríklad pri hypotéke na výstavbu domu alebo na rekonštrukciu nehnuteľnosti. Neraz aj vybavovanie rôznych podkladov pre banku, ktoré sú niekedy zbytočné, Vás môže stáť množstvu času a peňazí.

Naša rada:

Je veľmi dôležité vybrať si správny produkt a typ úveru, ktorý sa hodí práve pre Váš zámer. Jeho nesprávny výber môže ohroziť Vašu peňaženku formou vyšších úrokov alebo zbytočných poplatkov.

5. Nevhodná banka na Vašu konkrétnu situáciu

Aj nevhodný výber banky Vás môže stáť peniaze navyše. Môže sa to stať vtedy, keď Vám síce banka ponúkne nízky úrok, ale proces vybavenia hypotéky je náročný. Alebo v inej banke by ste mohli dostať možno trochu vyšší úrok, ale mohli by ste sa v budúcnosti vyhnúť niektorým poplatkom navyše. Či už napríklad pri výstavbe domu za nedočerpanie úveru alebo poplatkom za jednotlivé čerpania, prípadne ak má banka podmienku aktívneho využívania účtu a žijete v takej lokalite, kde nemáte k dispozícií pobočku a bankomat tejto banky.

Naša rada:

Pri výbere vhodnej banke je dôležité brať ohľad na lokalitu, v ktorej žijete, ale aj na spôsob vybavenia a podmienky banky, ktoré má na získanie najlepšej možnej úrokovej sadzby. Veľký význam má aj výber konkrétneho typu úveru, ktorý Vám daná banka vie poskytnúť.

6. Zbytočne vysoké poplatky súvisiace so splácaním hypotéky

Banky sa výrazne líšia svojou poplatkovou politikou. Veľký vplyv na Vašu peňaženku okrem samotného úroku môžu mať poplatky. Môže to byť poplatok za poskytnutie úveru, poplatky súvisiace so zmenami na úvere, ale aj poistenie splácania úveru, ktoré je v mnohých bankách podmienkou či už nižšej úrokovej sadzby alebo odpustenia iných platieb. Za náklad navyše možno považovať aj poplatok za vedenie účtu, hlavne, ak nemáte v úmysle meniť Vašu domovskú banku. Tieto náklady môžu výrazne predražiť Vašu hypotéku.

Naša rada:

Už v prípravnej fáze riešenia hypotéky je namieste informovať sa o všetkých poplatkoch, ktoré či už počas vybavenia alebo aj počas splácania hypotéky na Vás číhajú.

7. Nevhodne zvolený typ fixácie úroku na hypotéke

Pri nízkych úrokoch, aké sú dnes na trhu, je štandardne výhodou zafixovať si úrok na čo najdlhšiu dobu. Samozrejme ale s ohľadom na budúcnosť. Ak napríklad už vopred budete vedieť, že neskôr nehnuteľnosť budete chcieť predať alebo vymeniť za väčšiu, je vhodné nastaviť fixáciu na takú dobu, aby ste v danom čase mali splatenie hypotéky bez poplatku. O peniaze môžete prísť aj vtedy, ak sa necháte zlákať na mimoriadne nízky úrok, hoci pri krátkej fixácií aj napriek reálne väčšej istote zachovania nízkeho úroku pri dlhších fixáciách.

Naša rada:

Aby ste ušetrili na úroku a zároveň na poplatku za predčasné splatenie, je ideálne, ak máte už vopred pripravený plán súvisiaci s Vašim bývaním do budúcnosti. Vhodne zvolená stratégia Vám tiež môže ušetriť veľa peňazí.

8. Kúpa problémovej nehnuteľnosti alebo nekvalitný znalecký posudok

Jednou z drahých chýb, ktoré môžete urobiť, je výber nevhodnej nehnuteľnosti, ktorú budete chcieť kúpiť. Môže sa stať, že sa Vám zapáči byt alebo dom, ktorý by ste chceli kúpiť, ale pre banku ako predmet zabezpečenia nebude vhodný. Zaplatíte rezervačnú zálohu, ale banka ho z rôznych dôvodov do zabezpečenia neprijme. Napríklad nehnuteľnosť je na LV vedená ako rekreačná, nemá vysporiadané pozemky, je neobývaná a pod.

Iným problémom, ktorý Vás tiež môže stáť peniaze navyše, je nekvalitne vypracovaný znalecký posudok ku kupovanej alebo zakladanej nehnuteľnosti. Vtedy ho banka nemusí vôbec akceptovať alebo výrazne zníži jeho hodnotu. Tiež sa stáva, že niektoré banky majú zoznam znalcov, ktorých posudky vôbec neakceptujú, lebo ich nepovažujú za dôveryhodných. A máte problém na krku. Musíte si pohľadať nového znalca a opäť zaplatiť za ďalší posudok.

Naša rada:

Ak nemáte skúsenosti s kúpou nehnuteľností, vždy sa radšej poraďte s odborníkmi o vhodnosti kupovaného bytu alebo domu. A aby ste neprichádzali zbytočne o ďalšie a ďalšie peniaze, preverte si dôveryhodnosť znalca, ktorého požiadate o vypracovanie posudku k zakladanej nehnuteľnosti.

9. Nevhodná doba na riešenie hypotéky

Ako sme už viackrát spomínali, vyriešenie a vybavenie hypotéky je vhodné plánovať už v časovom predstihu. Draho Vás môže vyjsť aj nevhodne zvolené obdobie riešenia hypotéky. Niekedy môže byť Váš priemerný príjem nižší ako v iných obdobiach roka, napríklad ak ste boli PN. Alebo ak chcete zmeniť zamestnanie alebo plánujete dieťatko, prípadne ste na rodičovskej dovolenke. Nižší príjem Vám môže znížiť Vašu bonitu, čo sa môže odraziť na maximálnej výške úveru alebo úrokovej sadzbe.

Naša rada:

Aj v tomto prípade platí, že plánovanie má svoje výhody. Ak sa neženiete do riešenia hypotéky bezhlavo, ale svoje kroky zvažujete s vhodne zvolenou stratégiou, môžete ušetriť aj v tomto ohľade veľa peňazí a vyhnúť sa stresovým situáciám.

10. Využitie služieb neprofesionálneho sprostredkovateľa

Podstatou práce skutočných hypotekárnych špecialistovou nie je za každú cenu zarobiť, ale byť Vám oporou pri vybavení tej pre Vás najvýhodnejšej hypotéky. Môžete sa stretnúť pri vybavovaní hypotéky s nekalými praktikami rôznych špekulantov, ktorým ide len o ich zisky. Neraz ich viac zaujíma, ako na Vás čo najviac zarobia, napríklad prostredníctvom nezmyselných poistení nebo investícií v kombinácii s navýšenou hypotékou. Ich neprofesionálny prístup Vás môže stáť veľa peňazí, pretože nedohliadnu na všetky aspekty riešenia skutočne dlhodobo výhodnej hypotéky, ktoré sú spomínané v bodoch 1 až 9.

Naša rada:

Služby objektívnych a nezávislých hypotekárnych špecialistov môžu byť v drvivej väčšine prípadov pre Vás len prínosom. Vyberajte si ich ale obozretne a pri ich výbere sa riaďte svojim zdravým rozumom.

Zhrnutie a naše odporúčania

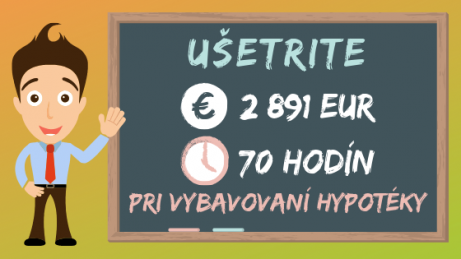

Predstavili sme Vám najdôležitejšie momenty, kedy sa môžete pri vybavovaní hypotéky dopustiť chýb, ktorých následky môžu byť pre Vás veľmi nepríjemné. Zvlášť vtedy, ak nemáte dostatok skúseností a vedomostí o tom, ako hypotekárny trh u nás funguje. Našim cieľom nie je zastrašovať, ale ubezpečiť Vás, že aj napriek zložitosti problematiky hypoték a úverov na bývanie, môže byť cesta k najvýhodnejšej hypotéke aj oveľa jednoduchšia a efektívna.

Radi sa staneme profesionálnymi sprievodcami a pomocníkmi pri vybavení Vašej hypotéky a na ceste za Vašim novým a lepším bývaním. Záleží nám na tom, aby ste zbytočne neplytvali peniazmi, časom ani Vašou energiou.

Ak chcete vedieť všetko o hypotékach, prihláste sa na odber noviniek.